1.はじめに

こんにちは、ゆーちです。

初投稿は、FI軌跡2021年10月版です。

ゆーちは、2020年12月に投資デビューしました。わたしの株取引童貞卒業のお相手は、

米国高配当ETFであるSPYDでした。注文ボタンを震えながら押した覚えがあります。

投資は金持ちがやるものだ!みたいな偏見と、こんな若造が投資なんてしていいのか!?

みたいな気持ちが当時はあったんですねぇ笑

さて、最初は震えていたゆーちもこの10か月で色々な銘柄・種類への投資を自分なりにやってきましたので、ここでは運用実績公開をしていきます。

投資に興味が出てきた人も、キャピタルゲイン(値上がり益)やインカムゲイン(配当・分配益)が

投資金額によってどのくらいになるのかのイメージが付きにくく、足踏みしている方も多いのではないでしょうか。私もそうでした笑。もちろん投資対象によって大きく変わる部分ではありますが、

少しでも参考にしてもらえると嬉しいです。

まずは、本記事の結論です。投資歴10か月の運用実績は以下の通りでした。

- 保有リスク資産の評価額720万円の内、含み益は73万円(+11.3%)

- 累積配当金(税引き前)854.9$(約9.7万円)、

月平均配当金(税引き前)71.2$(約8,000円)

※為替113.91円/USD(2021年10月30日時点) - 年間配当120万円に対するFI(Financial Independence)達成率は、8.1%

詳細は以下をご覧ください。

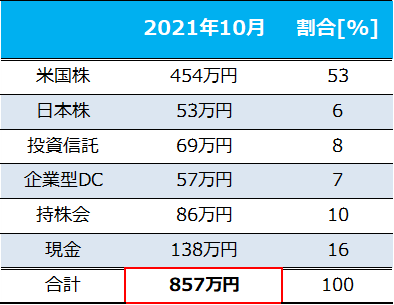

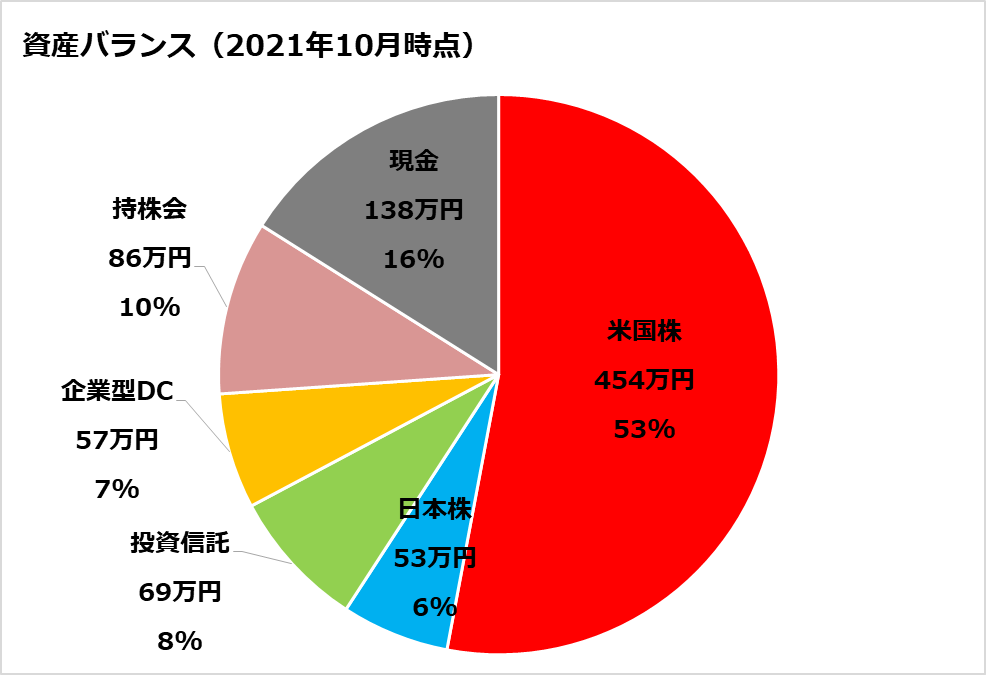

2.総資産と資産バランス

以下のグラフと表に、ゆーちの資産バランスを示します。

総資産857万円の内、84%を株式投資に回しています。

リスク資産の比重が少し大きいかもしれません。

リスク資産(株式投資など)と無リスク資産(預金など)のバランスは、各自のリスク許容度で決定すべきです。一般に若くて働き盛りなほどリスク許容度は高く、年齢を重ねるごとにリスク許容度は低くなります。世帯持ちかどうか、子どもはいるか、支出額の大きさ、健康度、メンタルの強さなど人によって様々ですので、難しい問題です。いずれ記事にさせていただければと思います。

米国株の比率が最も高く、他はそこまで大きな差はないです。次の章で運用実績を紹介しますが、米国は非常に強く、魅力的な株式が多いです。今後もメインは米国株になる予定です。

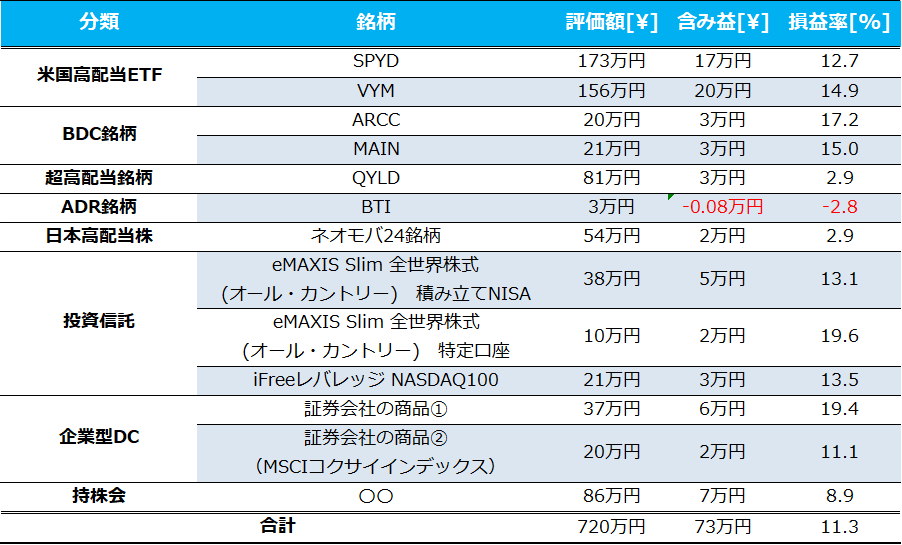

3.運用実績

続いて、以下の表に運用実績を示します。10か月で投資対象がだいぶ増えました。

今年は投資元年ということもあり、預金から適時投下した部分もありますが、基本的には給与から定期で積立していくスタイルなので、すべての銘柄が保有期間10か月でないことにはご注意ください。

例えば、QYLDは最近の流行に乗って買った銘柄で、9月末に購入したばかりです。

BTIを除いて損益はプラスになっており、含み益73万円(+11.3%)となっています。ありがたい。

高配当株投資をメインで推進するゆーちとしては、キャピタルゲイン(値上がり益)はそこまで重視していないものの、やはり資産拡大している実感はキャピタルの方が大きいですね笑。

投資を始めた2020年12月は、コロナショックの暴落がまだ戻り切っていないときでした。回復しつつあるチャートを見ながら、今やらないと損する!と勢いでSPYDを注文した思い出があります。

その時に投資を始めたおかげで割安に掴むことができた銘柄もあり、好調なリターンを得られています。

4.配当・分配金推移

先述しましたが、ゆーちは配当・分配金によるキャッシュフローを確保することを重視しています。その目的は、大きく”モチベーション”と”将来の可視化の容易さ”の2点からです。株を保有しているだけで定期的にいただける配当・分配金は、みなのイメージする不労所得そのものであり、精神面に非常に良い効果をもたらし、投資を継続するモチベーション足り得ます。また、株価の行先は誰も予見できませんが、来年もらえる配当金は概ね予想が容易です。

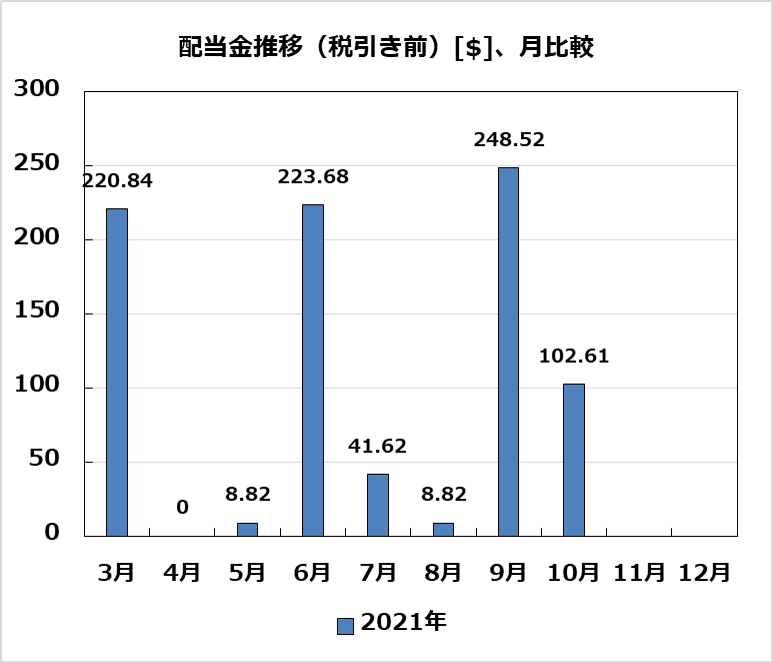

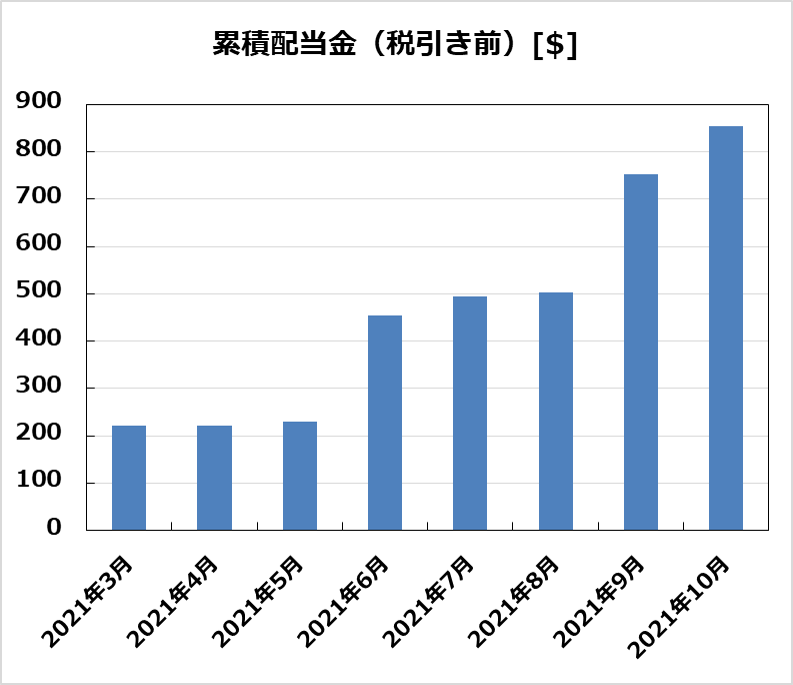

さて、2020年12月~2021年10月までの配当金推移を以下に示します。急にドルベースのグラフですがお付き合いください。

上図は、各月にいただいた配当金(税引き前)を示します。

3月に初めて配当金が振り込まれたときのニヤニヤは今でも忘れられません。

米国株式の多くは年4回、日本株は年2回の配当です。一部毎月配当な銘柄(ETF)もあります。そのばらつきからでこぼこなグラフになっています。保有金額の大きいSPYDとVYMの配当月である3、6、9、12月の配当が多くなっています。

続いて下図は、累積の配当金額(税引き前)を示します。

先ほどの月ごとのグラフと異なり、右肩上がりのグラフを描いています。これは累積なので当たり前ではあるのですが、これこそが高配当株投資の妙味であると確信しています。

この金額は、含み益という不確定要素にまみれた利益?と違い、確定した利益です。いただいた配当金を原資として、コツコツ買い増しを行っていくことで、このグラフはどんどん成長していきます。あくまで手段として利用することが大事(右肩上がりを意識するあまり、業績の悪化による高利回り商品に手を出してしまうことなかれ)ではありますが、投資を行うことが楽しくなります。

ゆーちは、資産形成の第一目標として年間配当120万円(金融資産3,000万円相当)を目指しています。そこで、FI(Financial Independence)達成率を(年間配当金額)/120万円として定義して、2021年10月時点のFI達成率を算出すると…8.1%でした。

まだまだ遠い道のりですね。

5.まとめ

この記事ではゆーちの資産バランス、運用実績および配当金推移を紹介しました。

投資歴10か月の運用実績は以下の通りでした。

- 保有リスク資産の評価額720万円の内、含み益は73万円(+11.3%)

- 累積配当金(税引き前)854.9$(約9.7万円)、

月平均配当金(税引き前)71.2$(約8,000円)

※為替113.91円/USD(2021年10月30日時点) - 年間配当120万円に対するFI(Financial Independence)達成率は、8.1%

含み益73万円と配当金9.7万円を足すと約83万円(税引き前)、税引き後では66万円になります(簡単のため税率20%とした)。もし年収が60万も増えたらうれしいですよね。日本の平均年収460万円として2ヶ月分弱の給料が60万くらいです。10か月の運用結果としてはかなり良好であるといえるのではないでしょうか。

新型コロナの影響もあり、ゆーちの趣味である旅行に行けない状況が続きました。その結果、入金力が維持・向上された一面も大いにあると感じています。コロナによる娯楽喪失などの機会損失を訴えてもだれも助けてくれません。こんな状況下だからこそ、何か1つでも良い面を見つけて、その状況を最大限楽しんでいくことが肝要であると思います。

ゆーちは、コロナが継続しても明けても、継続した積み立て、配当金再投資によって資産を雪だるま式に増やしていきます。本記事が、同じ境遇のサラリーマンや、これから資産形成を始める方々など、少しでも多くの方の参考になると幸いです。

That’s all, thank you very much.

コメント